如果比特币现货ETF获批,将带来多大规模的资金流入?

作者:Greg Cipolaro,NYDIG 全球研究主管

编译:WEEX Exchange

导语:

自贝莱德 (BlackRock) 于 6 月 15 日申请现货比特币 ETF 给投资者社区带来惊喜以来,比特币已上涨超 20%。

在首份现货 ETF 注册声明提交 10 年后,该类产品在美国终于迎来转机,这让投资者兴奋不已,我们看看这种金融产品对投资界以及比特币价格可能意味着什么。

比特币基金管理规模已超 288 亿美元

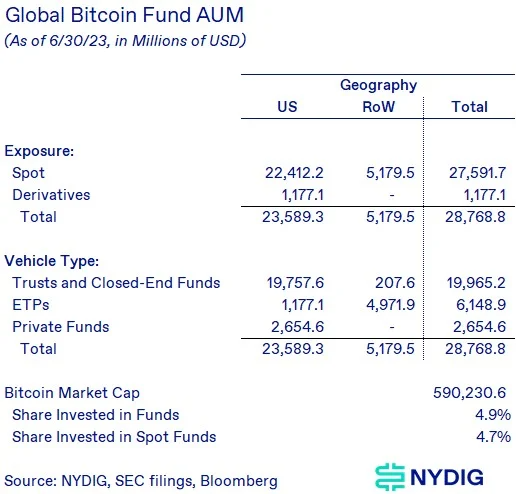

首先需要了解的是,虽然美国此前从未推出现货比特币 ETF,但是基于现有的产品结构的大量投资已经在进行,包括信托(如灰度比特币信托 GBTC)、美国期货 ETF、美国以外的现货 ETF,以及私募基金。我们的分析显示,这些产品管理资产规模达 288 亿美元,其中 276 亿美元投向了现货产品。(注:我们的统计不包括美国以外的潜在私人资金,这些资金很难汇总。)

全球比特币基金资产管理规模

现货 ETF 可弥补现有投资选项的缺陷

看好现货 ETF 的观点认为,尽管大量资金已经投资于比特币基金,但现有投资选项对投资者来说有几个缺点,而 ETF 可以弥补这些缺点。

除了交易所交易产品提供的投资者保护、贝莱德和 iShares 特许经营的品牌知名度、投资者熟悉的通过证券经纪商买卖的方式,以及头寸报告、风险衡量和税务报告的简便性之外,现货 ETF 与现有的替代产品相比,还能带来一些显著的好处——比私募基金的流动性更好,比信托/封闭式基金(CEF)的跟踪误差更低,以及潜在的成本优势(相比 GBTC),尽管费用尚未披露。

他山之石:类比黄金 ETF

鉴于人们通常将比特币与黄金进行比较(我们喜欢将比特币视为黄金的升级版),了解现有的黄金供应和持有者结构,对我们理解比特币 ETF 具有借鉴意义。

截至 6 月底,黄金 ETF 的全球资产管理规模(AUM)超过 2100 亿美元。其中近一半 AUM(1073 亿美元)位于北美。但令人惊讶的是,全球 ETF 只持有现存黄金供应总量的 1.6%,而中央银行(17.1%)、金条和金币(20.6%)、珠宝(45.8%)和其他(14.9%)占黄金持有量的比例需要多得多。

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。