多个“巨头”接连破产后,加密行业是时候停止“野蛮生长”了

原文来源于 Bankless DAO,作者为专注于 DAO 合规的美国律师 LawPanda。

FTX、Binance、Voyager、Celsius 和 BlockFi 等集中式加密货币交易平台(通常称为 Crypto Bank,“加密银行”)似乎处于监管的灰色地带——一个助长了不负责任的地带,并可能损害散户投资者和整个行业。

虽然许多散户投资者认为这些在不同司法管辖区注册、并有时公开披露信息的公司已经接受了监管审查和消费者保护要求,但事实往往并非如此。

如果一家公司可以赞助超级碗广告,散户投资者怎么会不认为该公司拥有适当的风险管理或合规流程?不幸的是,随着三箭资本的破产风波蔓延到各个“加密银行”(欠 27 家不同的公司高达 35 亿美元),很明显,监管机构忙于抱怨 DeFi,但却无暇真正监管这些中心化的加密实体。

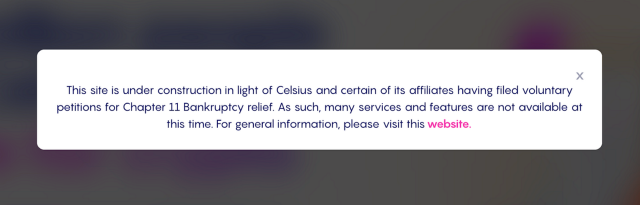

Celsius Network 是最主要的“加密银行”之一。自 2018 年成立以来,Celsius 逐渐成长为加密行业最大的资产管理公司之一,截至 2022 年 5 月,该公司管理着约 120 亿美元的资产。Celsius 使用其代币 CEL 的方式类似于股权,只是它完全不受监管。缺乏适当的监管再加上其他因素导致了 2022 年 6 月 Celsius 在冻结客户资金和暂停提款后申请破产。在申请破产保护后,散户投资者承受了巨额损失。

Celsius 和其他类似的“加密银行”不像传统银行和金融机构那样受到监管,因此客户的投资损失不受联邦存款保险公司的保险,也不受证券投资者保护公司(SIPC)的保护。根据新泽西州前代理司法部长 Andrew Bruck 的说法:

由于加密货币市场的波动和缺乏监管,这些平台给投资者带来了更高的风险。

从本质上讲,Celsius 和其他“加密银行”不受监管机构的监督。然而,由于 Celsius 使用其原生代币 CEL 作为股权发行——所以它应该受到金融业监管机构的监督。不幸的是,事实并非如此。

“加密银行”安不安全?监管审查通常与归类为证券的资产相关,然而,Celsius 在《风险免责声明》中声称 CEL 代币不是证券:

[CEL] 代币尚未且无意根据美国证券法、英国金融服务和市场法或任何其他司法管辖区的适用法律进行注册。这些约束可能会限制代币的可转让性、价值和流动性。Celsius 不打算在任何证券交易所注册代币并进行交易。在监管不明确的情况下,[CEL] 存在可能被视为证券、金融工具、特定投资或其他受监管资产的风险。

尽管 CEL 可能并未被监管机构视为证券,但 Celsius 肯定将其用作证券。2021 年 Seeking Alpha 的一篇文章对此做出了最好的解释:

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。