长推:以fraxfinance为例,研究去中心化稳定币的中心化抵押风险

本文旨在以@fraxfinance作为案例,研究去中心化稳定币的中心化抵押风险,以及市场发展方向。

USDC脱锚和SVB的失败影响了整个加密行业,为去中心化稳定币提出了新问题。

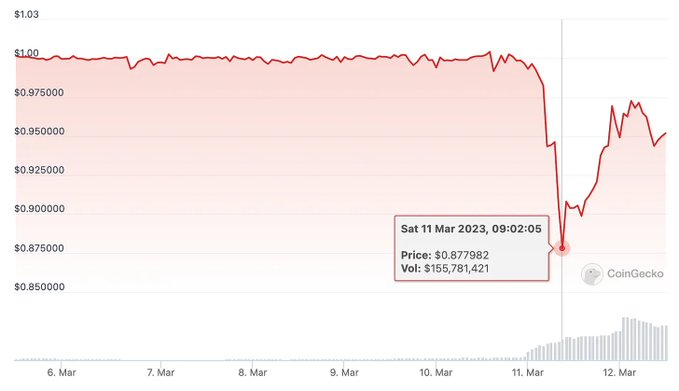

SVB 暴雷导致稳定币市场龙头USDC价格下跌,一度跌至0.8788 美元。

这产生了一连串连锁反应,甚至影响了去中心化稳定币,理论上它应该与中心化稳定币无关,受影响较小。 但 $FRAX也跌至 0.87 美元,主要是因为它依赖 USDC 作为抵押品。

本周发生的这类黑天鹅事件已经考验了去中心化稳定币的价值主张。如果它仍遭受系统性风险,那么持有的意义何在?

去中心化的稳定币在保持最低风险的同时,向完全去中心化的抵押品转移是否可行?

目前还没有开发去中心化稳定币的最佳方式的蓝图。

本文以 Frax 为案例进行研究,回答以下问题:

为什么 Frax 要将 USDC 作为储备?

去中心化稳定币能否转变为使用完全去中心化的抵押品,同时保持最小的风险?

Frax作为第一个基于部分抵押机制的算法货币系统而声名鹊起。它是开源的,无许可的,完全在链上。

Frax的愿景是成为DeFi的一站式服务:一种去中心化的中央银行。

作为计划的一部分,Frax团队最近宣布Frax将把其抵押比率提高到100%,这是在Terra崩溃后的监管担忧。

然而,正如目前USDC脱锚向我们展示的那样,100%的CR对Frax来说是不够的。真正显而易见的问题是哪些资产应该用作抵押品。

这一直是Frax团队所面临的问题。

已经在尝试解决了。

目前,Frax仍然依赖于“代币化法币”敞口,因为Frax的大部分抵押品都由USDC组成。

Frax可以作为抵押品的资产范围仅限于:

1. 真实世界资产(RWA):如MakerDAO $DAI;

2. 规避风险资产:如USDC。

在牛市的大部分时间里,RWA作为稳定币扩展基础设施(例如允许向企业贷款)的基本组成部分主导了叙事。

前进的道路没有对错之分,一切都取决于协议的最终愿景。由于Frax的目标是成为DeFi的中央银行,前进的最佳方式不是“承担高风险的私营部门贷款”,而是专注于风险最大的资产。

今天看起来最像这种稳定币的是Circle USDC,因为它完全由美国国债支持。因此,Frax决定最初用USDC作为抵押品,因为它是“美元中风险最低的经济负债”。

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。