加密叙事与产品构建,孰轻孰重?

TL:DR 急于了解的读者请参考以下摘要:

- Token价格经常影响加密货币的风险投资

- 推动价格的叙事寿命短暂。

- 项目的规模扩展需要更长时间

- 创始人和投资者根据叙事带来的收益选择主题,但当产品上线时,注意力可能已经转向其他方向。

- 加密货币的原罪在于向用户收费。像账户抽象这样的工具可以降低创始团队吸引和留住用户的成本。

- 强大的叙事并不能弥补糟糕的产品。通过机器人操纵的指标也不能弥补缺乏社区的问题。

这是我上周的一些观察。你可以在游戏市场飙升之初投资Axie Infinity1,然后离开,返回时赚到比大多数Web3游戏的风险投资者更多的钱。在谷底时,Axie的交易价格为0.14美元。目前,它的价格是6美元。回报率达到了40倍。

它的价格曾经最高涨到1000倍以上。原因在于Web3游戏的大多数种子阶段的风险投资项目要么离流动性很远,要么在筹集更多资本之前很可能就会倒闭,现在的市场环境下面临着这个问题。我稍后会用图表进一步解释这个问题。

但是我的想法存在缺陷。

种子阶段的项目不应该在18-24个月内产生回报。

我假设投资者在游戏还没有受到关注的时候就会向Axie Infinity投资。

但根本的问题是,你本可以在熊市时投资一种流动性资产,而在早期阶段的风险投资交易中获得更好的回报。这个困境让我对加密货币中的风险范围、注意力超前于资本、以及风险投资产业内的盲点有了一些思考。本文总结了我的一些想法,说明叙事如何在我们的行业中驱动资金和关注。

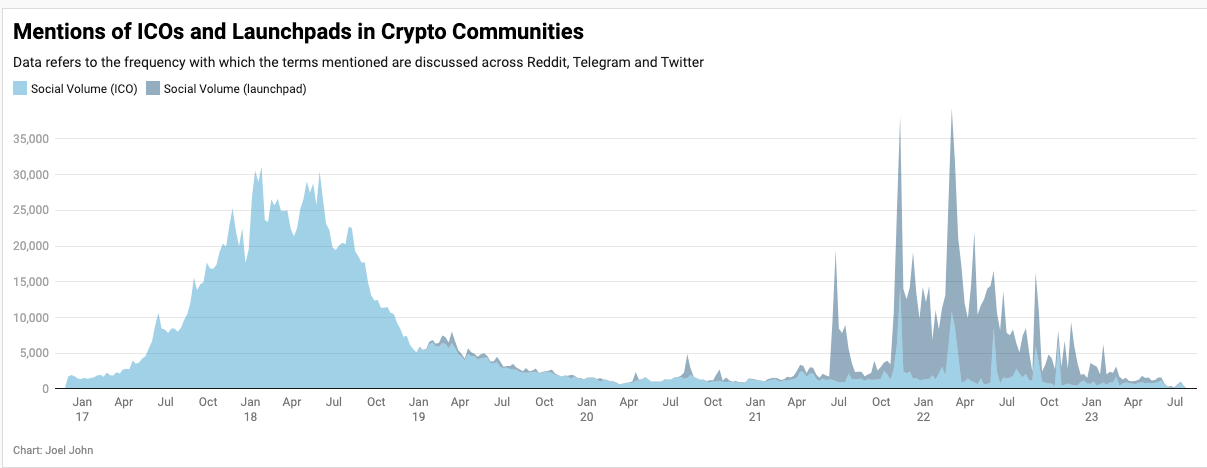

在开始之前,先来看一些数字。根据我使用的数据产品追踪的信息,3500多种代币中有近1300种在过去一个月内只有不到10个钱包转移了代币。在DappRadar追踪的14000个dApp中,有不到150个在我撰写本文时有1000个用户。作为一个行业,我们的注意力从一个资产转向下一个资产的时间非常短暂。我们对募资机制的信念也会出现类似的情况。以下数据显示了过去几年中在重要的加密货币社区中关于ICO和发行平台的提及情况。

ICO曾经吸引了零售投资者的注意,但最终被交易所的“发行平台”所取代——这是一个叙事在实时中演进的例子。

如果你在2017年就在场,你可能会认为风险投资即将永久改变。在那一年,根据你所提供的数据来源,加密货币从零售和机构投资者那里筹集到了190亿到600亿美元。但是,那批ICO的项目的存活率与传统风投中看到的项目存活率相当。

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。