Mori Finance:兼顾稳定资产和杠杆资产的LSDFi赛道竞争者

随着ETH质押率上升至接近20%,ETH的各种流动性质押衍生品(LSD)已经成为链上的一类重要资产,LSDFi也已成为以太坊生态中的重要一环,Pendle、Instadapp等项目也借此迎来第二春。

稳定币是DeFi以及LSDFi中的重要赛道,Lybra Finance、Prisma Finance、Raft等均计划或已发行自己的稳定币。近期,以太坊上的原生稳定资产DeFi协议Mori Finance也上线了测试网,PANews将在下文中对其进行介绍。

构建在ETH和LSD上的原生稳定资产协议

稳定币在加密市场的链上、链下都有丰富的应用场景,在安全问题和监管压力之下,链上原生的、完全去中心化的稳定币是大家努力追求的一个方向。在MakerDAO中DAI的抵押品包含越来越多RWA(现实世界资产)的情况下,Liquity的LUSD是一个选择。此外,RAI这类不完全锚定美元的稳定币也被Vitalik等人看好。

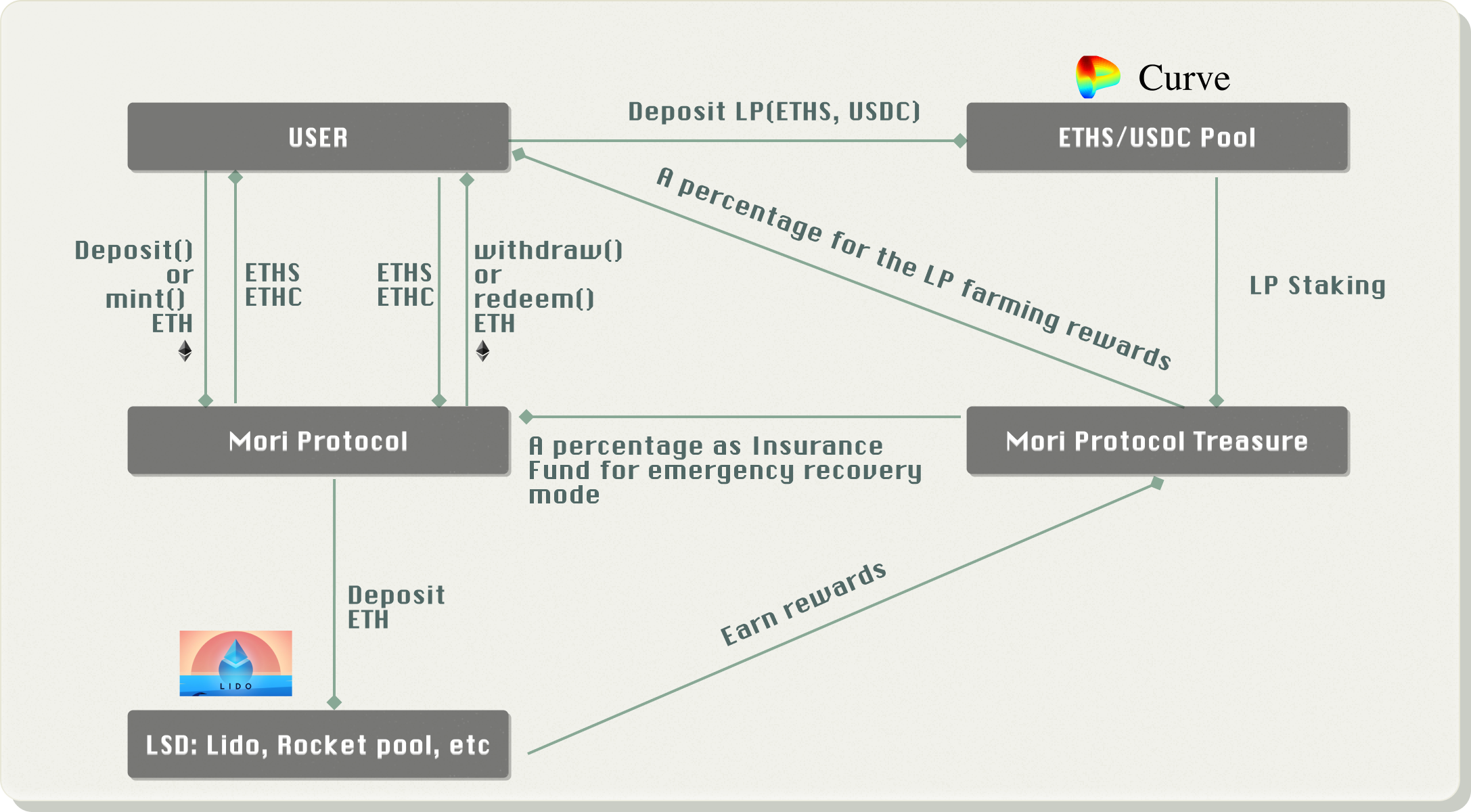

Mori是建立在ETH和LSD基础上的原生稳定资产协议,可以将抵押品分为低波动性的稳定资产ETHS(ETH Stable)和高波动性的衍生资产ETHC(ETH Coin)。和RAI类似,ETHS也是基于ETH发行,且不完全锚定美元的稳定资产。

用户可以自行决定将抵押品分割为ETHS和ETHC的比例,也可以将ETHS和ETHC赎回为抵押品。一开始,协议将仅支持stETH作为抵押品,之后会扩展到其它衍生品。

抵押品分级为ETHS和ETHC

Mori可以将抵押品分割为低波动性的ETHS和杠杆化的ETHC两个部分,不同风险偏好的用户可以选择持有不同比例的ETHS和ETHC,从而达到通过单一抵押品提供不同风险和回报的投资策略,满足不同风险偏好的用户需求。

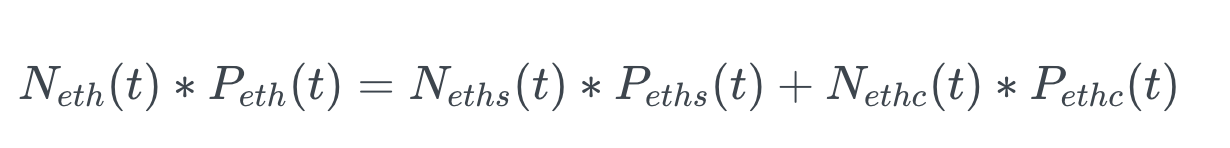

在任意情况下,用户持有的ETHS和ETHC的价值之和都等于抵押品中的ETH价值。一开始,ETHS和ETHC的价格都被设定为1美元。其中,ETHS的波动被设置为ETH价格波动的10%。如果ETH价格上涨10%,那么ETHS的价格上涨1%,剩下的涨幅则全部被ETHC吸收。将抵押品中的ETH价值减去所发行的ETHS价值,再除以ETHC的数量即可得到ETHC的价格。

ETHS类似于一个低波动性的稳定资产,它可以看作一种由ETH支持的类似于稳定币的资产,具有最小化的波动性,可以通过后续的ETHS/USDC LP挖矿获得收益。

而ETHC则是一个看涨ETH的永续代币,这是一种ETH多头头寸,没有强制清算过程,但在特殊情况下会通过紧急控制模式减少杠杆。

风险管理

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。