Bankless:为什么说Lido的牛市基本面从未如此强劲

作者:Jack Inabinet,Bankless;编译:陶朱,金色财经

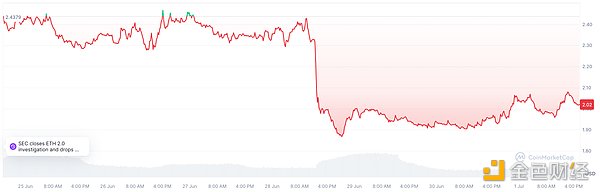

再质押的兴起导致加密货币投资者在 2024 年上半年抛售以太坊质押巨头 Lido Finance,导致 LDO 兑 ETH 跌至多年低点。

在过去几周里,LDO 投资者因该协议可能颠覆 EigenLayer 的主导地位而重新振作起来。但在周五,美国证券交易委员会在针对 MetaMask 创建者 Consensys 提起的诉讼中将其流动质押代币指定为未注册的加密资产证券,LDO 持有者遭受了沉重打击。

从年初至今,LDO 的表现可能远远落后于 ETH,但今天,我们将讨论为什么 LDO 的基本面从未如此强劲。

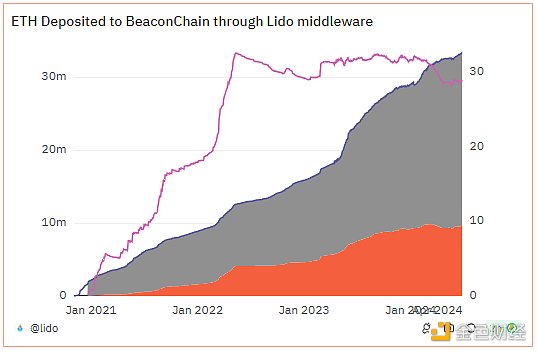

2023 年,Lido 势不可挡,积累了三分之一质押的 ETH,管理的 ETH 数量翻了一番。

在这一年中,Lido 对质押的 ETH 比例的控制一直威胁着突破 33%——这是质押实体可以更轻松地操纵共识的三个关键阈值中的第一个——这引发了以太坊用户之间的激烈争论,即生态系统是否应该强制限制 Lido 的质押,以防止不必要的集中化。

2024 年,这些有争议的对话已经转移到边缘,同时 Lido 质押的 ETH 份额下降到似乎更可接受的 29%(紫线),这是自 2022 年 4 月以来的最低水平。

尽管 Lido 继续享受 ETH 净流入,但该协议的市场份额下滑恰逢一个突破性现象的出现,该现象挑战了其原始质押模式的主导地位:再质押。尽管再质押服务至今既未投入运营也未产生收益,但通过承诺未来空投提供元信息的项目迅速成为今年最热门的农场。

在短短几个月内,EigenLayer、ether.fi、Renzo、Puffer 和 Kelp 都从相对默默无闻发展成为拥有数十亿美元 TVL 的可信协议!

抛开再质押的争议性,相关空投的吸引力是不可否认的,由于追逐这些利润丰厚的空投的巨额资本,Lido 的再质押竞争对手得以抢占市场份额。

- 星际资讯

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。